Tisti, ki aktivno spremljamo ameriške delniške trge, se neizogibno sprašujemo, ali je korekcija, ki smo ji priča zadnji mesec in pol, res le korekcija, ali pa se morda pripravlja prvi pravi bear market po letu 2008. Običajno analize indeksov delam na Nasdaqu, ki je zaradi največjega nabora delnic z vseh področij zame osebno najbolj relevanten. Vendar že nekaj časa opažam, da je za tehnične analize bolje gledati S&P 500, ki kot da lepše sledi tehničnim trendom, kot Nasdaq.

Najprej, kaj zadnja korekcija pomeni v primerjavi s tisto, ki smo jo imeli na začetku leta:

Zanimivo je, da sta padec z začetka leta in trenutni skoraj do desetinke odstotka enaka v magnitudi. Če upoštevamo najnižji low trenutne korekcije, smo trenutno ravno na 12%, kar je tudi velikost korekcije izpred skoraj leta dni. Torej, s tega stališča ni nobenega razloga za kakšno paniko. Korekcije med 10% in 15% se ciklično ponavljajo v vseh bull marketih.

Vendar, če pogledamo širšo tehnično sliko, ta danes kaže povsem drugačno sliko kot slabo leto nazaj:

Zgornji in vsi nadaljnji grafi se vlečejo nazaj v leto 2012, ko so je začel izrazit uptrend, ki je z vmesnim postankom 2015-2016 trajal vse do danes. Kar vidimo z zgornje slike je to, da je v korekciji januar-februar 2018 SPX padel praktično naravnost na trendno linijo iz leta 2016. Aktualna korekcija pa je to linijo prebila in zdaj je naslednji tehnični support nižja trendna linija, ki povezuje korekciji 2012 in 2016, označena z rumenimi puščicami. Ta se trenutno nahaja pri cca 2550 in skoraj identično sovpada s horizontalno linijo na low korekcije januar-februar 2018. Poglejmo si stvar pobliže:

Vse te linije so seveda zgolj črte na grafih in ne predstavljajo in ne pomenijo ničesar. Ampak, recimo, da lahko z dovolj visoko verjetnostjo pričakujemo, da bo SPX padec zaključil nekje v okolici 2550, kar bi na koncu pomenilo globino celotne korekcije okoli 15%.

Vse lepo in prav. Vendar, delniški indeksi niso vse, kar je od delniškega trga. Na koncu koncev je to trg delnic, kjer so glavni akterji največje delnice oziroma največje firme, ki so gonilo napredka in bull marketa. V traderskem žargonu so to "leaderji", Američani pa pet največjih trenutnih leaderjev radi označujejo kar kot FAANG delnice, to so delnice podjetij Facebook, Apple, Amazon, Netflix in Google. K tem bi lahko dodali še vsaj Microsoft in Nvidio, pa mislim, da skoraj v celoti pokrijemo glavne prestižne leaderje ameriškega delniškega trga.

In kako trenutno izgledajo ti leaderji? Pojdimo kar po vrsti, najprej Facebook:

Podobno kot SPX, je tudi Facebook v korekciji z začetka leta zgolj testiral "višjo" trendno linijo. V tem zadnjem padcu pa jo je suvereno prebil in zdaj je naslednji tehnični support na spodnji trendni liniji kakšnih 20% nižje.

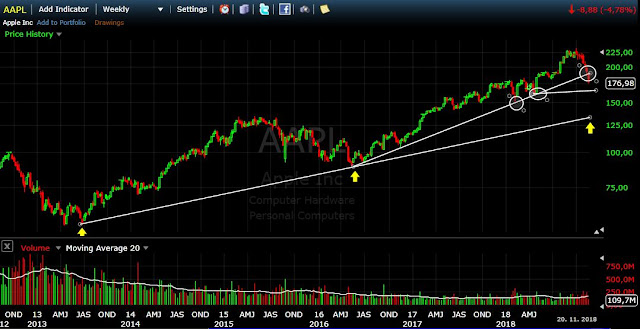

Apple:

Podobna zgodba - na začetku 2018 se je padec cene ustavil ravno na višji trendni liniji, ki je zdaj očitno prebita. Spodnja linija se nahaja še kakšnih 30% nižje, zato težko verjamem, da bo cena kar takoj padla takoj globoko. Bolj verjetno se zdi, da bo AAPL našel support nekje na nivoju prejšnje korekcije, okoli 10% nižje.

Amazon, eden top winnerjev zadnje dekade:

Januarja 2018 Amazon ni niti testiral višje TL. Ta test se je dejansko zgodil šele zdaj, zato se mi zdi zelo verjetno, da se bo padanje cene ustavilo nekje tu, tudi zato, ker TL sovpada s horizontalnim supportom prejšnje korekcije. Eventuelno, ob preboju trenutnega supporta, ima Amazon kar veliko prostora za nadaljnje padanje cene, vsaj 30% nižje. Vendar, od vseh omenjenih delnic, mi AMZN izgleda še najbolje, ker očitno še vedno drži trend.

Netflix:

Netflix ima zanimivo situacijo. Cena je že prebila dolgoročno trendno linijo in zdaj bi bil naslednji support bolj položna in krajša TL, nekje 20% nižje. Skratka, tudi ta delnica ima še veliko prostora za padec. In tudi v tem primeru se korekcija z začetka leta ni niti približala trendni liniji.

Google:

Orjak Google s stališča trendnih linij sedi na major supportu. Če bi prebil to linijo, je pot navzdol praktično neomejena. Kot lahko vidimo, tudi v tem primeru korekcija z začetka 2018 cene ni niti pripeljala do trendne linije.

Nvidia, še en performančni leader zadnjih let:

Po mojem mnenju najgrši graf od vseh. Prebiti sta že dve trendni liniji in en pomemben horizontalen support. Naslednji support je stičišče daljše TL in horizontalnega supporta kakšnih 30% nižje. Nvidia izgleda kot tipičen superleader, ki je dokončno končal svojo pot navzgor.

In še Microsoft, ki ni več ravno top tehnološki leader, vendar zelo dober pokazatelj trenutnih razmer na področju tehnologije:

Kot bi pričakovali od počasnih velikanov, tako Miscrosoft kot Google lepo sedita na položnih trendnih linijah. Zaenkrat ne vidim težav, bi pa preboj "stotice" skoraj zagotovo pomenil padce vsaj 10-20% nižje.

Skratka, menim, da sem dovolj nazorno pojasnil, zakaj mislim, da je situacija danes drugačna, kot slabo leto nazaj. Januarja in februarja smo doživeli korekcijo, ki je bila bolj kot ne posledica prenapihnjenega trenda, ki je trajal vse od začetka leta 2016. Delnice (in indeksi) so se močno odcepile od svojih dolgoročnih trendnih linij in korekcija jih je le pripeljala tja, kamor "sodijo".

Danes pa je drugače. Trendi, ki so še februarja držali, so danes suvereno prebiti (SPX, Facebook, Apple, Amazon??, Netflix, Nvidia). Trende držijo le še počasni velikani (Google, Microsoft), ki pa roko na srce, niso ravno merilo tehnološkega napredka. Kaj to pomeni za naslednjih nekaj mesecev, je bolj ali manj jasno - visok nivo volatilnosti, ko poteka boj med vlagatelji, ki se želijo znebiti naložb in tistih, ki menijo, da so cene dovolj nizke za nakupe. V takem nestabilnem okolju je težko tradati, zato je potrebna dodatna previdnost.

Težko pa je reči, kaj se bo zgodilo po teh neizogibno volatilnih mesecih. Ali bo slika podobna tisti iz 2015-2016, ko je trg po dvoletni konsolidaciji eventuelno začel now bull market:

Ali pa se bo zgodilo podobno kot konec leta 2008, ko je trg po enem letu neodločenosti eventuelno "crashnil":

Naj ta dolg post zaključim z nekaj svojimi opažanji in predlogi:

- Največji in najhitrejši padci (crashi) se praviloma dogajajo na začetku in na koncu daljših obdobij breztrendnosti. Ne gre torej pričakovati, da bi trg še naprej letel navzdol v ravni črti brez daljšega obdobja neodločenosti.

- V crashih, kot smo ga imeli januarja in oktobra 2018 "nasrka" praktično vse. V obdobjih neodločenosti LAHKO določene delnice še vedno delajo lepe profite.

- Zelo redko indeksi po crashu takoj začnejo nov uptrend, običajno vsaj dva ali trije poskusi spodletijo, preden se razvije kaj bolj dolgoročnega.

- Posledično je najboljši timing za morebitne nove nakupe, ko so indeksi "nizko", še preden se razvije očiten uptrend. S tem si lahko pridobimo vsaj nekaj manevrskega prostora, če uptrend na koncu faila.

- Predvidevanje, kaj se bo zgodilo tedne ali mesece od tu, je nesmiselno. Večji premiki v eno ali drugo smer se vedno, VEDNO razvijejo iz presenečenja in nikoli, ko vsi to pričakujejo. Torej, vse "eksperte" je najbolje ignorirati in vsak dan samo opazovati, kaj dela trg.

- Kar se je zgodilo med leti 2000-2002 in 2008-2009, je zgodovinsko gledano brez precedenta. V tako kratkem obdobju se še nikoli nista zgodila dva tako globoka masovna padca. Prvi je bil posledica enega največjih balonov v zgodovini, drugi pa izrazito negativne globalne ekonomske situacije. My point: zelo malo verjetno je, da bi še tretjič zapored doživeli bear market takšne magnitude in dolžine. Bolj kot bodo cene padale, bolj pogosto in glasno se bodo pojavljale črnoglede napovedi, ki bodo primerjale trenutno situacijo s tema dvema. In kot sem že zgoraj rekel, delniški trg nikoli ne naredi tistega, kar vsi napovedujejo.