- Intraday buy setupi

- Intraday stop loss

Intraday buy setupi

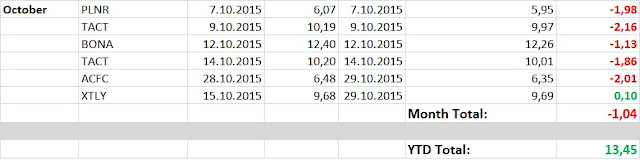

Načeloma vse svoje buy stope postavim pre-market na osnovi setupa na

dnevnem grafu. Vendar pa me je obdobje med oktobrom in decembrom 2015

pripravilo do tega, da sem moral razmisliti, ali je to res dovolj. Namreč, v

približno šestih tednih sem takrat zabeležil nenavadno veliko število delnic,

ki so na kratko skočile iz dobro definiranih setupov, morda samo za nekaj

centov preko moje buy točke, v istem dnevu na kratko padle pod moy sell stop,

ter se nato isti ali pa drugi dan ponovno obrnile. Tako obnašanje je seveda

povzročalo veliko število izgubnih enodnevnih tradov, poleg tega pa precej

frustracij ob tem, ko so številne od teh delnic na koncu dejansko poletele. Zato

sem bil promoran razmisliti, ali bi lahko kako svoje buy in sell stope kako

optimiziral, da se mi to ne bi več dogajalo.

Naredil sem nekaj analiz intraday grafov in ugotovil, da bi si z uporabo le-teh dejansko lahko nekoliko izboljšal možnosti, da pridem v pozicijo hitreje, že takrat, ko na dnevnem grafu sploh še ni vidnega setupa. Na intraday grafih uporabljam 15-minutno skalo, ki je jo po mojem mnenju najbolj praktična za moj time frame, to je za iskanje intraday baz, ter support in resistance nivojev, preko večih ur dneva.

Spodaj je primer delnice MITK. Poglejmo si najprej dnevni graf.

Kot vidimo je imela MITK gap, ki mu je sledil pullback. Na dan, ki je

označen, se je začel obrat, ki mu je nato sledila izstrelitev delnice v new

highs. Vendar, ne na dan obrata, ne kasneje ni videti nikakršnega setupa, iz

katerega bi lahko kupili. Poglejmo še intraday sliko tega dneva:

Tu vidimo, da je MITK tisti dan naredila razmeroma lep ascending triangle

na intraday skali. Sicer se ta ni zaključil na najlepši način (ravno na koncu

dneva je že breaknil ven), vendar bi načeloma buy stop lahko postavili nad

prejšnji intraday support, ki je označen.

In, naslednji dan je MITK dejansko skočila iz intraday baze in kmalu

naredila še eno mid-day intraday bazo, ki je tipa channel, ki bi nam načeloma

omogočala nakup.

Še en zelo podoben primer je delnica ZEN, ki pa je naredila še lepši

intraday ascending triangle:

Zanimiv primer je delnica BCOV. Ta delnica je delala bazo po gapu, iz

katere je nato breaknila v new highs brez vsakršnega flaga na dnevni skali.

Na intraday grafu pa je razvidna intraday baza, ki pa se je zaključila

preko dveh dni, torej mid-day naslednjega dne:

Še bolj kompleksen primer pa je FIVN, kjer se je intraday baza zgradila

preko treh dni, ki so vsi skupaj na dnevni ravni izgledali kot zelo grd setup,

na katerem je bilo zelo težko pametno postaviti buy stop:

Torej, zaključek te analize je, da je na delnici, ki jo imamo pod

drobnogledom, smiselno vedno vsaj pogledati, kaj se dogaja na intraday grafu,

tudi če na dnevnem ne vidimo ničesar. Pogosto nam bo intraday graf pokazal, da

se pod površjem morda oblikuje tisti prvi, optimalni buy point, ki je vedno

tudi najbolj varen. Seveda je najbolje, če intraday baza sovpada s flagom na

dnevni ravni, vendar sedaj poseben obravnavamo le primere brez daily baz.

Vendar, kot sem že nakazal z grafi, včasih se baza zaključi do konca dneva,

ki ga gledamo, včasih, pa se dokonča šele mid-day. To je zame problem, kajti

kot rečeno, praviloma vsa svoja naročila oddam premarket. Rešitev za te primere

je torej lahko samo ta, da te delnice spremljamo tudi med dnevom, da se

odpovemo tradanju delnic z nezaključenimi intraday bazami, ali pa nekoliko več

tvegamo z nakupi polizdelanih baz. Tukaj povsem fisknih pravil nimam, odločam

se za vsak primer posebej glede na vse ostale tehnične parametre, stanje trga,

ter trenutno stanje mojih tradov.

Intraday stop loss

To poglavje sem dodal po obdobju

med oktobrom in decembrom 2015, ko sem bil priča nenavadno velike številu

intraday obratov v obe smeri, torej failed breakout in takoj nato failed failed

breakout (glej poglavje Intraday buy setupi). Takrat sem ugotovil, da je zelo

pomembno prvi stop loss postaviti pod nek support na intraday skali (točka 3 iz

prejšnjega poglavja). Kajti, moj rizik je tako majhen, da dejansko v veliki

večini primerov ne pridem niti blizu tega, da bi lahko stop postavljal pod nek

daily support. Zato sem se bil prisiljen bolj osredotočiti na intraday grafe,

tako v zvezi s kupovanjem, kot prodajanjem. Procentualno postavljanje stopov

brez pogleda na intraday graf se enostavno ni obneslo dovolj dobro.

Spodaj je nekaj primerov, kjer bi

se lahko nahajal tak intraday support.

Pogosto seveda

intraday support ne sovpada z mojimi zahtevami po riziku in position sizingu.

To pomeni, da je support predaleč stran, da bi lahko zadržal svoj želeni 10%

position size. V tem primeru moram narediti nek kompromis. Odločil sem se za

naslednje:

- Primarno se bom osredotočil na to, da stop postavim pod nek intraday support, kajti izgleda, da je tak support bolj pomemben, kot procentualni razmik.

- Pri zelo dobro definiranih buy točkah, kjer je zelo jasna točka breakouta, bom tako obdržal osnovni majhen stop.

- Pri slabše definiranih buy točkah pa bom, če je le možno, postavil nekoliko širši stop pod intraday support, četudi bom zato moral kupiti nekoliko manjšo pozicijo.

- Rizika ne bom povečeval v nobenem primeru.